ВЕЧЕРИНКА КАБАЛЫ ЗАКОНЧИЛАСЬ!

Peter B. Meyer

Мошенничество встроено

в расширение баланса

Мир находится в структурной депрессии и будет оставаться таковым. Все денежные вливания не привели к прекращению финансового кризиса, хотя они и не повредили экономике как таковой, а лишь повлияли на цены активов и недвижимости.

Ни одна кредитно-денежная система никогда не переживала полного кредитного цикла, и эта не станет исключением. Пузырь, созданный беспрецедентным ростом расходов нынешнего поколения, не может быть устойчивым, потому что люди, которых сначала побуждали тратить, теперь экономят. Что еще хуже, они больше не берут кредиты на крупные покупки, а именно это действие в наибольшей степени повлияло на расходы. Как и все пузыри, этот должен лопнуть!

Ни одна кредитно-денежная система никогда не переживала полного кредитного цикла, и эта не станет исключением. Пузырь, созданный беспрецедентным ростом расходов нынешнего поколения, не может быть устойчивым, потому что люди, которых сначала побуждали тратить, теперь экономят. Что еще хуже, они больше не берут кредиты на крупные покупки, а именно это действие в наибольшей степени повлияло на расходы. Как и все пузыри, этот должен лопнуть!

Вечеринка Кабалы закончилась!

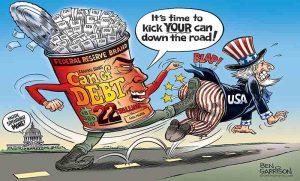

Три крупнейших центральных банка мира – США, Европы и Японии – приступили к грандиозному финансовому эксперименту. Они создали гигантское количество денег из воздуха и использовали их для покупки ошеломляющего количества государственных долговых обязательств. Центральный банк США держит пачку облигаций, равную 20% валового внутреннего продукта (ВВП) США. Долг центрального банка Японии составляет 40% ВВП. Центральный банк Европы держит облигации на сумму почти 4 триллиона долларов, что составляет более 25% ВВП.

Общий мировой долг, включая деривативы, составляет более 1 квадриллиона (1015)! Несомненно то, что из этой долговой ямы нет выхода. Когда финансовая система рухнет, в реальном мире ничего не изменится. Ни собственность, ни земля, ни фабрики, ни люди не исчезнут только потому, что триллионы долговых рабских инструментов под названием доллары США, евро, йены и т.д. будут стерты из банковских компьютеров. Найдутся силы, чтобы перезапустить систему на основе контролируемого людьми заменителя под названием QFS, принадлежащего людям и для людей, а не банкам.

Общественное понимание мошенничества

еще даже не проснулось

Общественность еще даже не начала понимать, какое колоссальное мошенничество она воплощает. В круглых цифрах эта официальная фальшивка составляет сумму в пять с половиной триллионов долларов – разница между балансом ФРС в 900 миллиардов долларов на момент начала “экстраординарной политики” во время кризиса Лемана в 2008 году и сегодняшним балансом в 4,4 триллиона долларов. Это огромное количество чего-то задаром.

Общественность еще даже не начала понимать, какое колоссальное мошенничество она воплощает. В круглых цифрах эта официальная фальшивка составляет сумму в пять с половиной триллионов долларов – разница между балансом ФРС в 900 миллиардов долларов на момент начала “экстраординарной политики” во время кризиса Лемана в 2008 году и сегодняшним балансом в 4,4 триллиона долларов. Это огромное количество чего-то задаром.

Это гротескное количество обмана. Мошенничество в этом монументальном расширении баланса – ничто по сравнению со скрытым косвенным путем, которым центральные банки предоставляли новые резервы банковской системе, что повлияло на процесс частного кредитования.

Как теперь очевидно, новые кредиты, выданные центральными банками, могут привести к расширению частного кредитования в той степени, в которой действует мультипликатор фракционных резервИсточникных денег, равный 10, или просто генерировать избыточные резервы, которые возвращаются обратно в центральные банки – как в данном случае не происходит. Вечеринка закончилась. Цены на акции, облигации и недвижимость возвращаются на уровень 1950 года, откуда они и пришли.

ФРС уже дала понять, что не будет продавать свой портфель облигаций на сумму около 4,5 триллиона долларов или даже позволит ему прекратить свое существование по естественным причинам. При нормальном ходе событий срок погашения этих облигаций наступит, а затем – как и все мы – они исчезнут. Но ФРС будет реинвестировать средства, срок погашения которых истекает, в новые выпуски”. Другими словами, она будет продолжать всасывать новые облигации, чтобы поддерживать низкие процентные ставки.

Экономика, основанная на долге, нуждается во

все большем количестве долговых денег

Экономика, зависящая от долга, нуждается во все большем его количестве, чтобы продолжать работать. Большое количество кредитов может помочь на первых порах, но позже это вредит экономике. По мере роста долга экономике становится все труднее развиваться, потому что ресурсы, необходимые в будущем, уже были израсходованы в прошлом.

В настоящее время в США в обращении находится около 250 миллиардов долларов 10 – 15-летних облигаций, из которых центральному банку США принадлежит более половины. Аналогично, ФРС принадлежит почти половина всех казначейских облигаций со сроком погашения 20 лет и более.

Снижая доходность долгосрочных облигаций, ФРС искусственно снижает стоимость капитала на невероятную величину. А сделав займы намного дешевле, ФРС позволила практически всем заемщикам получить доступ к рынкам облигаций. Об этом свидетельствует рекордно высокий объем выпуска и рекордно низкая номинальная доходность на рынках высокодоходных – “нежелательных” – облигаций. В начале этого года компании пополнили свои балансы долговыми обязательствами на 30 миллиардов долларов – это рекорд. Но с ростом процентных ставок шоу закончилось, это вопрос месяцев, если не недель, прежде чем крах станет реальностью, за которым последует введение денежной системы QFS, принадлежащей народу. Кабала должна сначала уничтожить себя, чтобы быть уверенной, что их вечеринка окончена.

Снижая доходность долгосрочных облигаций, ФРС искусственно снижает стоимость капитала на невероятную величину. А сделав займы намного дешевле, ФРС позволила практически всем заемщикам получить доступ к рынкам облигаций. Об этом свидетельствует рекордно высокий объем выпуска и рекордно низкая номинальная доходность на рынках высокодоходных – “нежелательных” – облигаций. В начале этого года компании пополнили свои балансы долговыми обязательствами на 30 миллиардов долларов – это рекорд. Но с ростом процентных ставок шоу закончилось, это вопрос месяцев, если не недель, прежде чем крах станет реальностью, за которым последует введение денежной системы QFS, принадлежащей народу. Кабала должна сначала уничтожить себя, чтобы быть уверенной, что их вечеринка окончена.

Финансовый пузырь вырос

в геометрической прогрессии

На долговых рынках развивающихся стран образовался гигантский пузырь. “Блестящий нью-йоркский менеджер хедж-фонда отметил, что в период с 2009 по 2012 год на кредитные рынки развивающихся рынков перетекло почти 400 миллиардов долларов – примерно в четыре раза больше, чем средняя процентная ставка за предыдущее десятилетие. И этот пузырь не уменьшился, а вырос в геометрической прогрессии!

Три простых вопроса

- Как у нас может быть капитализм, если стоимость капитала практически равна нулю?

- Как может существовать капитализм, если нет банкротства?

- Как может работать капитализм, если нет никаких рисков или негативных факторов?

Конечно, капитализм не работает. Существует огромное неправильное распределение капитала и огромный рост нездоровых спекуляций. Этот рост кредитования создает пузыри, которые не могут существовать вечно…

Конечно, капитализм не работает. Существует огромное неправильное распределение капитала и огромный рост нездоровых спекуляций. Этот рост кредитования создает пузыри, которые не могут существовать вечно…

Экономисты, которые утверждают, что знают, чем все это закончится, лгут. Никто не знает, как и когда это закончится. Даже бывший председатель ФРС Алан Гринспен. То, что он сказал, было пугающим:

- “Он сказал, что центральные банки понятия не имеют, что они делают, и что они не смогут контролировать инфляцию, которая неизбежно станет результатом этого огромного эксперимента”.

Мир вошел в последний раунд огромного глобального пузыря. Банки держат все это на плаву с помощью печатного станка. Но так не может продолжаться вечно. Во всем мире созданы кредитные структуры, которые могут функционировать только до тех пор, пока центральные банки продолжают скупать долговые обязательства.

Центральные банки доказали свою искусность в поддержании этих абсурдных кредитных структур. Но есть цена. Рано или поздно что-то сломается… потому что капитализм не работает, если нет стоимости капитала.

С “непреднамеренным” (?) последствием – огромным снижением ликвидности во всем мире. Рано или поздно это станет большой проблемой для таких стран, как Турция и Бразилия, которые имеют внешний долг в долларах. Турция должна иностранным инвесторам 386 миллиардов долларов – примерно половину своего ВВП. Около 160 миллиардов долларов из этих долгов должны быть погашены в ближайшие месяцы. И в отличие от США, Японии или Европы, Турция не может просто убрать эти обязательства под ковер. Эта ловушка, вероятно, создана намеренно, поскольку, как помнят постоянные читатели, кабала теперь может конфисковать турецкие товары.

Россия купила золото

</div>Когда-то центральные банки обещали стабильность цен и были готовы поднять процентные ставки до 5, 6, 7 и даже 8 процентов, чтобы удержать цены на стабильном уровне. Теперь они говорят, что стабильные цены опасны! Это делает мир лучшим местом для золота.

Более того, дни, когда доллар США был мировой резервной валютой, сочтены. Когда доллар больше не будет приниматься в качестве резервной валюты, что медленно происходит сейчас, по мере того как Россия и страны БРИКС уходят от долларов США и переходят к валютам, обеспеченным золотом. – В конце концов, все будет обеспечено золотом!

Закупки золота Россией в 2014 году составили 59% от закупок центральных банков в третьем квартале 2014 года. Россия и Китай уже конвертировали свои валютные доллары в золото. В отличие от западных экономик, Россия за многие годы накопила лишь небольшой государственный долг, что означает, что он не будет тормозить будущий рост, как это, вероятно, происходит в США, ЕС и Японии. В России также действует выгодная налоговая система, где максимальный подоходный налог составляет до 13%.

Теперь Путин решил подкрепить свою валюту золотом, что стало болезненным для доллара США, так как теперь доллар сталкивается с конкуренцией со стороны надежной валюты, обеспеченной золотом; вероятно, другие центральные банки диверсифицируют свои долларовые резервы в процентные рубли, обеспеченные золотом.

Страны, импортирующие нефть и газ из России, должны иметь дополнительный стимул последовать этому примеру, чтобы оплачивать импорт российской нефти/газа в рублях и избежать санкций.

Страны, импортирующие нефть и газ из России, должны иметь дополнительный стимул последовать этому примеру, чтобы оплачивать импорт российской нефти/газа в рублях и избежать санкций.

Косвенное повышательное давление на процентные ставки в США в настоящее время невелико, но текущий рост процентных ставок в США означает будущие проблемы для американской экономики, которая полагается на низкие процентные ставки.

Темпы роста замедлятся. ФРС может попытаться компенсировать это за счет повторного введения QE, но это подольет масла в огонь, что приведет к агрессивной продаже долларов США на валютных рынках. В крайнем, но едва ли возможном сценарии, доллар США может потерять свой резервный статус, что станет разрушительным для экономики США.

Золото – это идеальный способ для стран урегулировать свои торговые дисбалансы в мире, где нет уверенности в стабильности валют, и золото устраняет необходимость в резервной валюте.

Создание резервов, которые могут быть немедленно обесценены торговыми партнерами в ходе валютной войны, не является рациональной политикой. Тем не менее, что-то должно выступать в качестве резервной валюты, чтобы торговля вообще имела место. Золото является этим “чем-то”, если его количество поддерживается стабильным, валюта не может быть обесценена произвольно. И именно денежная система QFS отвечает всем этим требованиям.

Views: 190